Какие показатели характеризуют финансовую устойчивость?

Финансовая устойчивость может быть оценена с помощью относительных показателей – коэффициентов, характеризующих степень независимости организации от внешних источников финансирования.

Именно оценка финансовой устойчивости является наиболее реалистичным отражением работы предприятия на бумаге. Рассчитав определенные коэффициенты и показатели, собственник, инвестор или потенциальный покупатель предприятия может наглядно увидеть результативность и эффективность работы всей системы в целом, а не отдельных ее элементов.

-

анализ прошлых финансовых отчетов и трендов;

-

сравнительный анализ с конкурентами и отраслевыми стандартами;

прогнозирование будущих финансовых показателей на основе бизнес-плана и экономических моделей.

Коэффициент автономии (независимости)

Коэффициент автономии равен отношению собственного капитала и резервов к суммарным активам бизнеса. Простыми словами он отражает долю собственного капитала в общем балансе.

Считается, что коэффициент данного показателя должен быть не менее 0.5, однако точные цифры зависят от конкретной отрасли и специфики бизнеса. Обычно значение сравнивается со средними показателями сектора, к которому принадлежит компания. Как правило, при коэффициенте 0.5 и более:

-

финустойчивость организации растет;

-

компания может исполнить все свои обязательства даже в случае, если кредиторы одновременно потребуют вернуть деньги.

Высокий финансовый показатель свидетельствует о стабильности и надежности бизнеса, его привлекательности для внешних инвесторов.

Если коэффициент ниже нормы, то:

-

возможен прирост активов, приобретенных в долг;

-

финустойчивость организации падает.

Минимально допустимым значением для комфортного ведения предпринимательской деятельности принято считать 0.3.

Коэффициент соотношения собственных и заемных оборотных средств

Коэффициент соотношения собственных и заемных средств характеризует долю собственных оборотных средств в общих оборотных средствах. Этот финансовый показатель говорит о стабильности и платежеспособности бизнеса.

В норме значение должно быть не менее 0.1 (10%). При этом чем выше значение, тем больше у компании возможностей для проведения самостоятельной и независимой финполитики. В случае роста показателя:

-

собственный капитал бизнеса увеличивается;

-

кредиторская задолженность сокращается;

-

растет финустойчивость компании;

-

возрастает число платежеспособных контрагентов.

В свою очередь падение показателя означает:

-

уменьшение собственного капитала;

-

рост риска возникновения просроченной задолженности;

-

увеличение риска падения финансовой устойчивости.

Если же коэффициент менее 10%, то с высокой вероятностью предприятие можно считать неплатежеспособным и близким к банкротству.

Отрицательное значение означает, что весь оборотный капитал организации, а также часть основных средств формируется за счет средств из заемных источников. Фактически это свидетельствует о полной неплатежеспособности бизнеса.

Коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости — отношение чистых активов к совокупным активам компании. Считается, что данный финансовый коэффициент должен находиться в пределах от 0.5 до 0.7. При этом, чем больше значение, тем стабильнее положение компании, поскольку доля долговременных источников значительно выше, чем краткосрочных. Однако слишком высокий показатель также не всегда является идеальным для экономического развития бизнеса.

Коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала — это отношение собственных оборотных средств к собственному капиталу.

Идеальное значение показателя зависит от отрасли и капитальных ресурсов. В среднем рекомендуется коэффициент в диапазоне от 0.2 до 0.6. Более низкое или отрицательное значение может свидетельствовать о неустойчивости и нестабильности компании.

Коэффициент краткосрочной задолженности

Данный финансовый показатель характеризует долю краткосрочных обязательств предприятия к общей сумме внешних обязательств. Чем ниже значение, тем в более благоприятных экономических условиях находится компании. В свою очередь рост коэффициента означает повышение зависимости организации от краткосрочных обязательств, что влечет снижение финустойчивости.

Коэффициент автономии

Обратным показателем коэффициента капитализации или коэффициент соотношения собственных и заемных средств является коэффициент финансирования. Он характеризует, какая часть деятельности финансируется за счет собственных, а какая — за счет заемных средств. Коэффициент финансирования показывает, сколько собственных средств приходится на каждый рубль задолженности.

Его нормативное значение ≥ 0,7, оптимальное ≈ 1,5.

Коэффициент финансирования рассчитывается по формуле:

Кф = СК / (ДО + КО) (2.7)

где Кф — коэффициент финансирования;

СК- собственный капитал;

ДО — долгосрочные обязательства;

КО — краткосрочные обязательства.

Коэффициент финансовой устойчивости можно применять для расчета в качестве дополнения и развития коэффициента финансовой независимости (автономии), путем прибавления к собственному капиталу средств долгосрочного кредитования, которые по сути являются долгосрочными обязательствами. Однако предприятие, получив кредит на 5-8 лет, может заняться реструктуризацией производства, обновить внеоборотные активы, внедрить новые технологии, повысить производительность труда и качество продукции. Полностью располагая этими средствами и своевременно выплачивая проценты по кредиту, предприятие условно рассматривает их в этом периоде в качестве собственного капитала, который при исчислении коэффициента финансовой устойчивости (долгосрочные кредиты) следует присоединить к общему объему собственного капитала . Коэффициент показывает, какая часть актива финансируется за счет устойчивых источников, в том числе за счет собственного капитала. Его нормативное значение ≥0,6-0,7.

Коэффициент финансовой устойчивости рассчитывается по формуле:

Кфу = (СК + ДО) / А (2.8)

где Кфу — коэффициент финансовой устойчивости;

СК- собственный капитал;

ДО — долгосрочные обязательства;

А — итог актива баланса или валюта баланса.

Важной составной частью механизма управления эффективности использованием собственного капитала предприятия являются системы его анализа. В системе исследования эффективности использования собственного капитала наибольшее распространение получили следующие аналитические финансовые коэффициенты:

В системе исследования эффективности использования собственного капитала наибольшее распространение получили следующие аналитические финансовые коэффициенты:

· коэффициенты деловой активности;

· коэффициенты рентабельности.

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой собственный капитал. Как правило, к этой группе относятся различные коэффициенты оборачиваемости, одним из которых является коэффициент оборачиваемости собственного капитала.

Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность: с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует вкладчик (акционер) . Резкий рост коэффициента отражает повышение уровня продаж, которое должно в значительной степени обеспечиваться кредитами и, следовательно, снижать долю собственников в общем капитале предприятия. Существенное снижение коэффициента отражает тенденцию к бездействию части собственных средств.

Перейти на страницу: 12

345

Определение

Коэффициент автономии

(коэффициент финансовой независимости) характеризует отношение собственного капитала к общей сумме капитала (активов) организации. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение.

Расчет (формула)

Коэффициент автономии = Собственный капитал / Активы

И числитель, и знаменатель формулы отражены в бухгалтерском балансе организации, где величина активов всегда равна сумме собственного и заемного капитала организации.

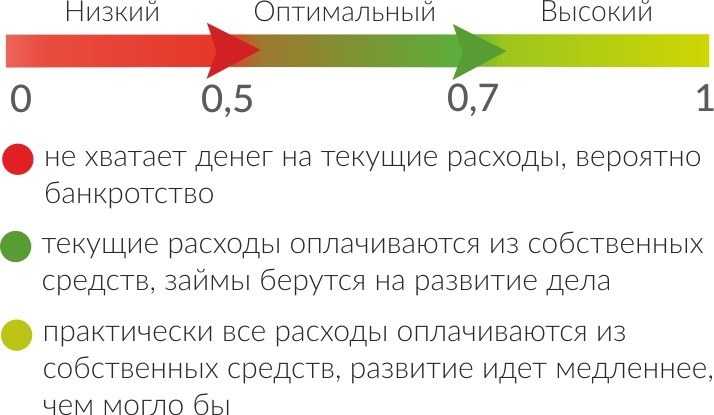

Нормальное значение

Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6-0,7). В мировой практике считается минимально допустимым до 30-40% собственного капитала. Но в любом случае данный показатель сильно зависит от отрасли, а точнее от соотношения в структуре организации внеоборотных и оборотных активов.

Абсолютные показатели финансовой устойчивости

Анализ абсолютных показателей покажет, в каком состоянии находятся финансовые запасы вашей компании и из каких источников они сформированы.

Тут нас интересует два показателя:

- чистые активы

- собственные оборотные средства

Чистые активы – это активы, очищенные от обязательств. Величина показывает, какая часть имущества компании приобретена за счет собственных источников. Чем выше значение, тем лучше.

Формула:

Чистые активы = Активы – Обязательства

Собственные оборотные средства – это оборотные активы за вычетом обязательств. Показатель отражает, какая часть оборота финансируется за счет собственных источников организации. Чем больше величина, тем меньше компания зависит от внешних заимствований, значит, выше ее финансовая устойчивость.

Формулы тут две:

Собственные оборотные средства = Оборотные активы – Обязательства

Собственные оборотные средства = Собственный капитал — Внеоборотные активы

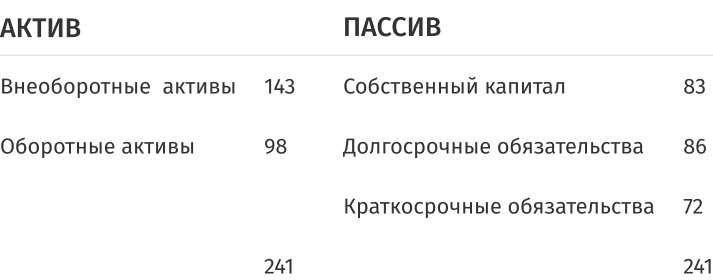

Чтобы было понятнее, рассчитываем абсолютные показатели на примере. Допустим, у компании вот такой Баланс:

Посчитаем чистые активы:

Чистые активы = 241 − (86+72) = 83

Видим, что чистые активы имеют положительное значение — это значит, что имеющиеся активы компании куплены за счет собственных средств. Отрицательное значение в этом расчете говорит об использовании компанией внешних источников финансирования, например, кредитов.

Посчитаем собственный оборотный капитал:

Собственный оборотный капитал = 98 − (86+73) = −60

В нашем примере можно уверенно сказать, что у компании низкая финансовая устойчивость. Если завтра ситуация выйдет из-под контроля и все кредиторы потребуют свои деньги, бизнес уйдет в большой минус.

Елена Фурман, руководитель и финансовый директор компании «Финансовая экспертная группа»

Как определить

Благодаря коэффициенту собственности, аналитики могут говорить о том, насколько та или иная фирма независима от кредиторов.

Справка! Определить его значение можно при помощи отношения собственного капитала компании ко всем имеющимся активам.

Работа аналитика

Аналитическая работа позволяет узнать, какую долю составляют в общей структуре действующих ресурсов собственные средства организации.

Формула расчета коэффициента

Рассчитать коэффициент автономии можно при помощи следующей общей формулы:

Ка= СКР/СА,

где:

- СКР – запасы фирмы и собственный капитал;

- СА – сумма активов предприятия.

Важно! При расчете необходимо учитывать все имеющиеся активы компании, вне зависимости от их ликвидных свойств. Представить общую формулу расчета коэффициента можно и в другом виде, учитывая группы пассивов и активов:

Представить общую формулу расчета коэффициента можно и в другом виде, учитывая группы пассивов и активов:

Кфн= П4/(А1+А2+А3+А4),

где:

- П4 – резервы компании и собственный капитал;

- А1 – активы с высокими ликвидными показателями;

- А2 – активы, которые позволяют быстро получить прибыль;

- А3 – активы, которые реализуются медленно;

- А4 – труднореализуемые ресурсы предприятия.

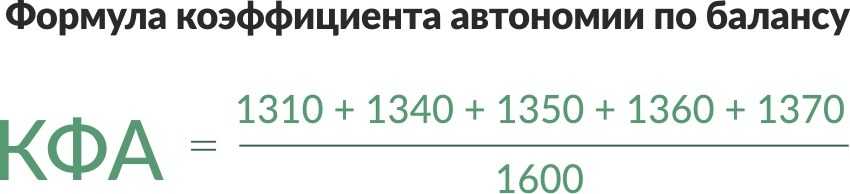

Вариант расчета по балансу

Расчет финансовой независимости можно произвести на основании бухгалтерского баланса.

Что входит в бухгалтерский баланс

В качестве исходных данных потребуются следующие показатели:

- строка 1300 – все собственные средства предприятия;

- строка 1600 – все активы фирмы.

Рассчитать коэффициент финансовой независимости помогут формула и строки по балансу (форма № 1) предприятия:

Кфн= стр.1300/стр.1600.

Для вычисления коэффициента автономии оборотных средств в аналитической практике используется следующая формула:

Кобср= (стр.1300 – стр.1100)/стр. 1200,

где:

- стр. 1100 – общая стоимость внеоборотных средств, которые имеются у предприятия;

- стр. 1200 – все оборотные активы, находящиеся на счету компании.

Пример

Баланс ОАО «Астория» по состоянию на 11 марта 2020 года показан в таблице.

Баланс предприятия ОАО «Астория»

| Строка | Показатель | Сумма |

|---|---|---|

| Актив | ||

| 1100 | Внеоборотные средства | 200 |

| 1200 | Оборотные активы | 500 |

| 1600 | Баланс | 700 |

| Пассив | ||

| 1300 | Резервы и капитал | 300 |

| 1400 | Долгосрочные обязательства | 100 |

| 1500 | Краткосрочные обязательства | 300 |

| 1700 | Баланс | 700 |

Исходя из показателей бухгалтерского баланса, будут рассчитываться 2 коэффициента:

- Кфн= 300/700 = 0,4;

- Кобср= (300-200)/500 = 0,2.

Вывод: организация ОАО «Астория» не может «похвастаться» финансовой независимостью. Велик риск банкротства, так как предприятие – должник и не в состоянии расплатиться с обязательствами.

Если в бухгалтерском балансе организации присутствуют сведения о доходах будущих периодов, то коэффициент финансовой независимости необходимо уточнить.

Доходы и расходы будущих периодов

Калькуляция показателя будет определяться по следующей формуле:

Кфнут= (Доходы будущих периодов + Собственный капитал предприятия)/ Сумма активов

Чтобы правильно рассчитать коэффициент, важно учесть, что собственный капитал компании может не совсем совпадать с реальными значениями. Причинами завышенных отклонений могут служить:

Причинами завышенных отклонений могут служить:

- задолженности по счету 80 «Уставный капитал»;

- наличие отложенных налоговых активов.

Заниженные показатели собственного капитала могут возникнуть в связи с начислением доходов будущих периодов, которые организация еще не получила.

Формула расчёта коэффициента финансовой автономности

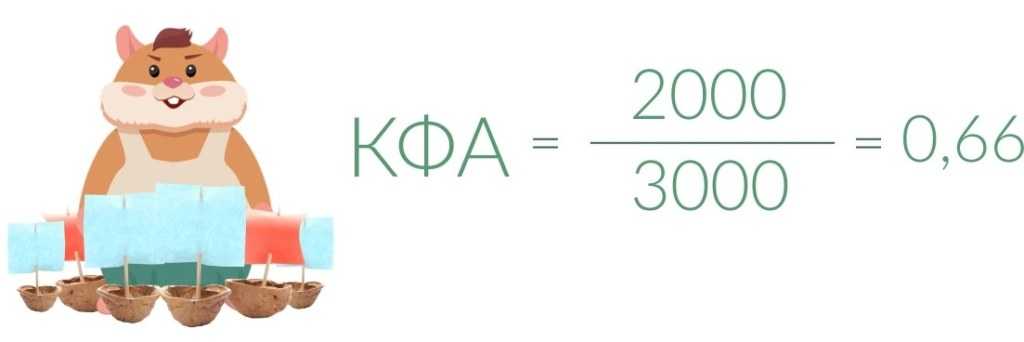

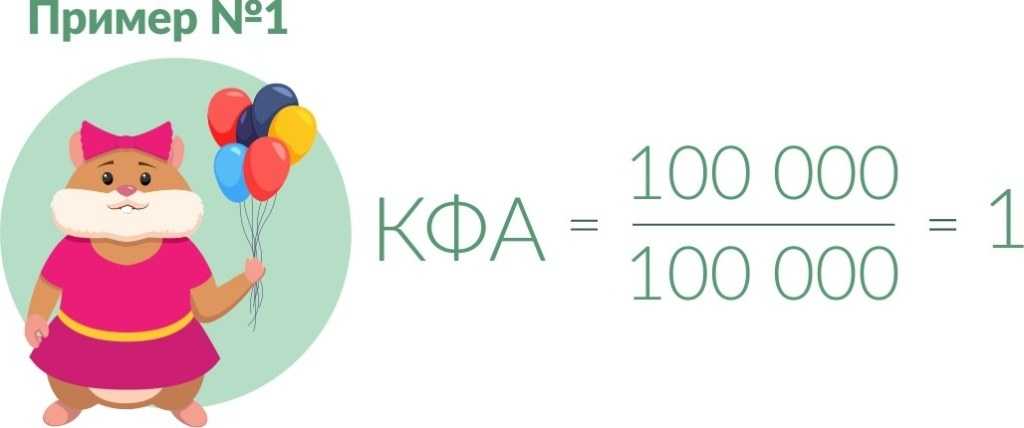

Сейчас ситуация такова: у Бори есть орехи на 2 000 рублей и 1 000 на пластилин он занял у друга Жоры. Чтобы рассчитать КФА, нужно поделить собственные активы Бори на общую сумму капитала (активов) организации.

К собственным средствам относятся: уставный фонд, деньги с продажи ценных бумаг компании, безвозмездная помощь сторонних лиц, нераспределенный доход. Для Бори это орехи на сумму 2 000 рублей.

Активы бизнеса — это все материальные, безналичные и наличные ресурсы. Деньги, ценные бумаги, акции, облигации, выданные кредиты, вклады, кассовые средства. Это орехи на 2 000 рублей и пластилин на 1 000 рублей. Актив компании — 3 000 рублей. Делим!

Бухгалтеры считают КФА так: делят строки баланса 1310—1370 на строку 1600.

Рентабельность

Обычно всех в первую очередь интересует прибыль. Но просто прибыль в рублях ещё ни о чём не говорит.

Если у компании «А» прибыль 1 млн руб., а у компании «Б» — 3 млн руб., это ещё не значит, что компания «Б» работает лучше. Может, в первую компанию вложили всего пару миллионов и миллион прибыли это очень хорошо, а во вторую все 150 и рассчитывали на что-то большее, чем 3 миллиона.

Чтобы оценить результативность бизнеса, нужно знать, как эта прибыль соотносится с выручкой и активами баланса. То есть узнать, насколько эффективно используются активы компании, и сколько денег доступно после того, как из выручки покроют все затраты и налоги.

Для этого считают рентабельность выручки (Рв) и рентабельность активов (Ра) по формуле:

Рв = Чистая прибыль / Выручка х 100%.

В нашем примере это:

460 / 29 000 х 100% = 1,6 % — рентабельность по выручке за 2019 год

384 / 22 000 х 100% = 1,7 % — рентабельность по выручке за 2018 год

Чтобы рассчитать рентабельность по активам, нужно сначала найти средние активы за период (Ас).

Для этого нужно сложить показатели по строке 1600 баланса на начало и конец года, а затем разделить полученную сумму на 2:

Ас = (Анч + А кц) / 2.

Анч и Акц — это показатели на начало и конец года.

В нашем примере это:

(4 360 + 4 740) / 2 = 4 550 — средние активы за 2019 год

(4 740 + 4600) / 2 = 4 670 — средние активы за 2018 год

Мы взяли для примера показатели за год. Расчёт будет точнее, если составлять отчётность хотя бы ежеквартально, потому что внутри года показатели могут меняться.

Если ежеквартальная отчётность есть, формула расчёта чистых активов будет такая:(Анч / 2 + А1 + А2 + А3 + Акц / 2) / 4, где А1, А2, А3 — активы на конец 1, 2 и 3 кварталов.

Теперь, когда мы знаем среднегодовые активы, можем рассчитать рентабельность по активам по формуле:

Ра = Чистая прибыль / Средние активы х 100%

В нашем примере это:

460 / 4 550 х 100% = 10,1% — рентабельность по активам за 2019 год

384 / 4 670 х 100% = 8,2% — рентабельность по активам за 2018 год

Вот такие получились показатели рентабельности ООО «Старт»:

| Год | Чистая прибыль | Выручка | Среднегодовые активы | Рентабельность выручки | Рентабельность активов |

|---|---|---|---|---|---|

| 2018 | 384 | 22 000 | 4 670 | 1,7% | 8,2% |

| 2019 | 460 | 29 000 | 4 550 | 1,6% | 10,1% |

Показатели рентабельности ООО «Старт»

Нормативов для рентабельности нет, но они как минимум должны быть больше нуля, иначе вести бизнес нет смысла.

Чем больше рентабельность — тем лучше. Хорошо, если от года к году растёт и прибыль в рублях, и относительные показатели рентабельности.

В ООО «Старт» прибыль и рентабельность активов растут, а значит, компания с каждым годом всё эффективнее использует свои ресурсы и каждый вложенный рубль приносит всё больше денег.

А вот рентабельность по выручке немного снизилась. Это говорит о том, что в 2019 году затраты выросли больше, чем выручка. Возможно, компания давно не повышала цены на свою продукцию. Или нужно найти поставщиков с более низкими ценами.

Нормативное значение индикатора

Показатель Equity to Total Assets может применяться к организациям любой отрасли экономики, любого масштаба деятельности и формы собственности Его нормативное значение также универсально и едино для всех субъектов хозяйствования.

Важный момент!

При проведении детального финансового анализа практикуют сравнение полученного значения со средними показателями в выбранной отрасли экономики.

В ходе анализа показателя важно учитывать некоторые допущения:

- чем выше значение показателя финансовой автономии, тем более устойчивым представляется положение предприятия;

- если коэффициент автономии близок к 1, то считается, что развитие бизнеса сдерживается недостаточным использованием заемного финансирования.

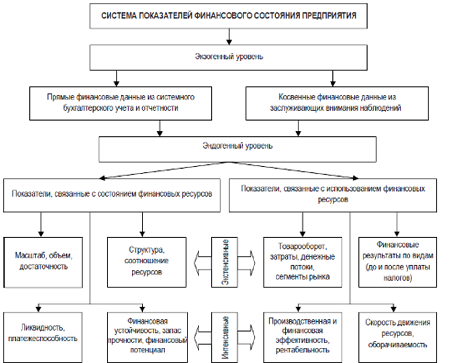

Система оценочных показателей финансового состояния

Для оценки финансового состояния предприятия применяется система определенных показателей, так или иначе характеризующих способность субъекта хозяйствования самостоятельно финансировать свою деятельность и своевременно рассчитываться по взятым на себя обязательствам. В общем виде они представлены на рисунке 1.

показателей финансового состояния субъекта хозяйствования. Автор24 — интернет-биржа студенческих работ»>Рисунок 1. Система показателей финансового состояния субъекта хозяйствования. Автор24 — интернет-биржа студенческих работ

показателей финансового состояния субъекта хозяйствования. Автор24 — интернет-биржа студенческих работ»>Рисунок 1. Система показателей финансового состояния субъекта хозяйствования. Автор24 — интернет-биржа студенческих работ

Как видно из рисунка 1, вся совокупность показателей, характеризующих финансовое состояние хозяйствующего субъекта, функционирует на двух уровнях – экзо — и эндогенном. Таким образом, эти показатели могут носить внутренний и внешний характер.

На экзогенном уровне система показателей финансового состояния представлена прямыми и косвенными финансовыми данными, полученными в готовом виде непосредственно из финансовой (бухгалтерской) отчетности или же выведенными из соответствующих наблюдений.

На эндогенном уровне все показатели финансового состояния могут быть связаны с состоянием финансовых ресурсов либо же с их использованием.

В первом случае речь идет о составе, структуре и соотношении отдельных групп ресурсов, а также их достаточности для обеспечения деятельности хозяйствующего субъекта. Помимо этого к данной группе также относятся показатели ликвидности, платёжеспособности, финансовой устойчивости предприятия, характеризующие его финансовый потенциал.

Во втором случае использование финансовых ресурсов характеризуется товарооборотом, денежными потоками, общими финансовыми результатами по видам деятельности, а также производственной и финансовой эффективностью и рентабельностью, включая оборачиваемость ресурсов и скорость их движения.

Помимо всего прочего эти показатели могут быть:

- интенсивными

- экстенсивными.

В первом случае речь идет об относительных показателях, принимающих вид специальных коэффициентов, которые измеряются в долях единицы или процентах. Во втором случае имеются в виду общие абсолютные показатели, выраженные в стоимостной форме, характеризующие общие объемы и результаты деятельности, состав и структуру ресурсов.

Детали анализа

При анализе коэффициента финансовой независимости необходимо придерживаться следующего плана:

- Изучить динамику предприятия в течение последних лет.

- Выявить все изменения в структуре.

- Определить взаимосвязь между произведенными нововведениями и уровнями.

Результат проведенного анализа позволяет смоделировать финансовую устойчивость организации на определенное время.

Финансовая стабильность бывает нескольких видов:

- абсолютная стабильность;

- нормальная стабильность;

- переменчивое положение;

- состояние кризиса.

Подобное подразделение сделано исходя из уровня, которому соответствует доля заемных средств среди собственных активов организации.

Коэффициент автономности представляет собой частное между собственными капиталами предприятия и привлеченными инвестициями, и капиталами. Его сущность состоит в том, чтобы показать, какая часть профессиональной деятельности обеспечивается собственными деньгами, а какая – активами кредитных учреждений. Обычно эта информация о стабильности и устойчивости организации волнует инвесторов, которые вкладываются в предприятие и его деятельность.

Список показателей ликвидности

Список показателей ликвидности

Так, например, банковские учреждения и другие инвесторы принимают решение о выдаче займа исходя из коэффициента: чем показатель выше, тем вероятнее возможность займа.

Показатель автономности выше 0,5 говорит о том, что организации можно доверять, поскольку она в любой момент сможет расплатиться со всеми долговыми обязательствами с помощью личных средств, даже если некоторая часть является заемной.

Однако компания, которая существует только за счет привлеченных денежных средств, не может полноценно развиваться, поскольку ей постоянно необходимо расплачиваться с кредиторами. Растущие проценты не дают расти доходам предприятия.

Почему именно так? Объяснение довольно простое. При требовании кредиторов и инвесторов в тот же момент отдать долги по всем существующим счетам, то, таким образом, предприятие сможет благополучно реализовать половину сформированного за счет них имущества. Минимальный показатель не должен опускаться ниже 30-40%.

Формула расчета коэффициента финансовой независимости

Существует несколько вариаций формул для расчета автономии.

Одна из наиболее часто используемых формул для определения КФН:

Kfn=Собственный капитал и резервы на выполнение работ, имеющиеся в наличии для продажи/общие активы

Например, собственный капитал ОАО «Автономэрев» составляет один миллион рублей. Объем средств, привлеченных от кредиторов, на данный момент составляет около полутора миллионов рублей. Таким образом, согласно формуле, получается следующее соотношение независимости:

Kfn=1,000,000/1,500,000 = 0.67. Расчетное соотношение указывает на хорошую платежеспособность организации.

Слегка измененная формула баланса выглядит следующим образом:

Kfn=KR/(A1 + A2 + A3 + A4), где:

CR — совокупный капитал и резервы компании;

А1 — высоколиквидные активы;

А2 — быстро конвертируемые ценные бумаги;

А3 — медленно движущиеся ресурсы;

А4 — трудно реализуемые активы.

По этой формуле для расчета текущего коэффициента автономии могут быть использованы все типы активов компании.

Формула для расчета по старым данным баланса:

Kfn = p.490/ p.700, где:

строки 490 и 700, строки баланса Формы 1.

Расчет IFN в соответствии с новым балансом производится по следующей формуле:

Kfn = с.1300 Форма 1/ с.1700 Форма.

Отклонения коэффициента от нормы

Аналитиков беспокоят как слишком высокие, так и слишком низкие цифры.

- Рисунки выше 0,8-0,9

Такие показатели финансовой независимости не всегда свидетельствуют о грамотном управлении компанией, поскольку они указывают на недостаток заемных средств. И если речь идет об организации с большой долей среднеликвидных активов (готовая продукция, пользующаяся спросом), то из-за отсутствия дополнительного финансирования у менеджмента может не хватить прибыли из-за низкой рентабельности собственных средств.

Например:

- При размере собственного капитала 100 тыс. рублей, который расходуется на производство 100 единиц продукции, прибыль составляет 20 тыс. рублей;

- и на сумму 200 тысяч рублей. (100 тыс. руб. собственный капитал + 100 тыс. руб. заемные средства) Можно изготовить 200 единиц, получив 50 тыс. руб.

Нет необходимости говорить о том, что по мере увеличения прибыли, доходность капитала также увеличивается. То есть, если при отсутствии кредитных средств составляет 20% в год, то при условии привлекательности — 50% в год.

Важно: Получение кредитных средств целесообразно только в том случае, если у организации есть потенциал роста. Сумма необходимых инвестиций также должна рассчитываться индивидуально, чтобы, с одной стороны, получить более высокую прибыль, а с другой стороны, предприятие не было финансово неустойчивым

Для этого необходимо учитывать другие показатели, особенно финансовый рычаг.

2. значения менее 0,5 %

Чем ниже результат, тем меньше размер собственного капитала, соответственно, тем хуже уровень платежеспособности компании. И если она не будет увеличена, то в скором времени ей грозит банкротство.

Есть два способа увеличить фактор автономии:

- инвестирование дополнительных средств владельцами компании;

- привлекая инвесторов.

Однако, прежде чем предпринимать какие-либо действия, необходимо проанализировать и другие показатели. Например, если ликвидность компании высока (то есть у нее достаточно активов, которые при необходимости можно быстро продать), то действия по увеличению показателя могут растянуться на несколько лет. И в этом случае будет несколько возможных вариантов:

- Разработать и внедрить систему финансового планирования, в соответствии с которой еженедельно будут распределяться конкретные процентные доли маржи от выручки по конкретным статьям расходов, включая резервы наличности;

- изменения в дивидендной политике и реинвестирование прибыли в производство;

- выпуск ценных бумаг и т.д.

Нормативное значение

В нашей стране коэффициент финансовой автономии имеет свое нормативное значение. Такое соотношение должно быть равно 0,5. Финансовые аналитики полагают, что его оптимальное значение выше — 0,6-0,7.

Этот показатель зависит от типа и направления хозяйственной деятельности компании, а также страны ее функционирования. Показатель может быть и немного меньше. Например, для США оптимальное значение коэффициента автономии составляет 0,5, а для Южной Кореи — 0,3. Для получения возможности сделать адекватные выводы следует сравнивать представленный показатель с его значением среди других предприятий отрасли. Нормативное значение является только рекомендованным, решение принимается в каждом конкретном случае индивидуально.

Анализ финансовой стабильности

Автономия – один из основных показателей финансовой стабильности организации. Если коэффициент автономии имеет отрицательное значение, это указывает на проблемы в финансовом состоянии предприятия и может снизить его финансовую стабильность. Давайте рассмотрим понятие автономии и его влияние на финансовую стабильность.

Автономия и ее значение

Автономия (или собственный капитал) – это разница между активами и обязательствами организации. Этот показатель отражает, насколько предприятие обладает собственными средствами для финансирования своей деятельности и выплаты долговых обязательств. Чем выше значение автономии, тем более финансово стабильной является компания.

Однако, если коэффициент автономии отрицательный, это означает, что обязательства организации превышают ее активы, а собственного капитала не хватает для покрытия долговых обязательств. Это может быть результатом непосредственных финансовых проблем, таких как убыточная деятельность, высокий уровень долгов и низкая прибыль. Отрицательный коэффициент автономии указывает на недостаточную финансовую устойчивость предприятия и может привести к серьезным проблемам в будущем.

Влияние отрицательного коэффициента автономии на финансовую стабильность

Отрицательный коэффициент автономии имеет негативное влияние на финансовую стабильность организации. Когда собственных средств недостаточно для покрытия обязательств, компания становится более уязвимой перед финансовыми рисками и возможными проблемами:

- Ограниченные возможности для финансового роста: отсутствие достаточных ресурсов может ограничить возможности компании для реализации новых проектов и развития бизнеса.

- Высокий уровень задолженности: недостаточность собственного капитала может привести к большей зависимости от внешнего финансирования и накоплению долговых обязательств. Это нарушает финансовую устойчивость и увеличивает риски для компании.

- Потеря доверия со стороны инвесторов и кредиторов: негативные финансовые показатели, включая отрицательную автономию, могут вызвать сомнения у потенциальных инвесторов и кредиторов в финансовой устойчивости и надежности компании.

- Ухудшение репутации: финансовые проблемы могут повлиять на репутацию организации, что затруднит привлечение новых клиентов и партнеров.

Для обеспечения финансовой стабильности и устойчивого развития организации важно поддерживать положительный коэффициент автономии. Это можно достичь путем увеличения прибыли, снижения долговых обязательств и эффективного управления финансами компании

Каким должен быть показатель финансовой независимости

Идеальный показатель коэффициента автономности — это вам не оценка в школе. Здесь принцип «чем больше — тем лучше» не работает. Если КФА слишком низкий, это плохо: денег не будет хватать на зарплаты, а любой форс-мажор выбьет компанию из колеи и может привести к банкротству. Если слишком высокий — тоже нехорошо: компания тратит все доходы на текущие расходы и упускает возможности для развития, а значит, теряет конкурентоспособность.

Оптимальным показателем КА считается 0,5—0,7.

Корабельный бизнес Бори Картошкина с его коэффициентом в 0,66 вполне вписывается в норму. Инвесторы благосклонно относятся к такому вложению. Скорее всего, Жора одолжит ему денег снова.

Но не стоит думать, что если коэффициент автономности вашей компании отклоняется от идеала на 0,1, то все пропало. Показатель может отличаться для разных сфер деятельности, разных стадий развития бизнеса и даже разных жизненных ситуаций.

Света выиграла в лотерею 100 000 рублей и решила открыть свой бизнес. Она купила на 80 000 баллон с гелием и воздушные шары по 5 рублей за штуку. 20 000 она запустила в рекламу и теперь продает надутые шарики по 100 рублей за штуку. КФА ее бизнеса — 1, заемных средств вообще не использовалось. Но в ее ситуации это неплохо — бюджет на развитие заложен, дело идет, возможно, в дальнейшем и понадобятся сторонние инвестиции. А может быть, и нет.

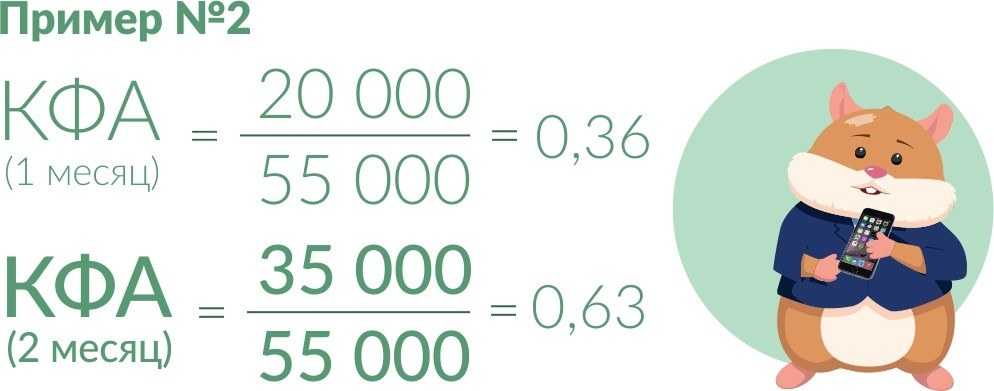

Жора решил приподнять денег на мобильном приложении в виде доски объявлений для хомяков. Своих денег у него 20 000 рублей, разработка приложения стоит 15 000, его продвижение еще 40 000. Из них 35 000 рублей — деньги инвестора. КФА стартапа — 0,36. Это мало, но это показатель для первого месяца работы.

На второй месяц появился доход + 15 000 рублей с рекламы. И КФА уже 0,63. А если бы Жора не взял заём на рекламу и пытался раскрутить приложение на собственные оставшиеся 5 000 рублей, такого роста за месяц не случилось бы. Коэффициент был бы выше, но доход — меньше.

Для высокотехнологичных отраслей, связанных с наукой и новыми разработками, ситуация с пониженным уровнем автономии считается нормальной. Здесь постоянно требуются вложения в изобретение новых продуктов, иначе можно попасть в ловушку мнимой стабильности и со временем остаться далеко позади конкурентов.

Сущность финансового состояния

Определение 1

Финансовое состояние представляет собой комплексное многомерное понятие, характеризующееся целым комплексом показателей, которые отражают финансовые возможности субъекта хозяйствования, как реальные, так и потенциальные. Иначе говоря, оно в общем виде характеризует финансовую конкурентоспособность предприятия, отражающуюся в его платеже- и кредитоспособности.

Конечной цель целью любого хозяйствующего субъекта выступает достижение такого финансового состояния, которое бы обеспечивало эффективность использования его ресурсов и позволяло в полном объеме и в срок отвечать по своим обязательствам.

Финансовое состояние представляет собой комплексную экономическую категорию, которая отражает:

Статья: Показатели финансового состояния

Найди решение своей задачи среди 1 000 000 ответов

- структуру собственного и заемного капитала, а также структуру его размещения между различными видами имущества;

- эффективность использования ресурсов компании;

- ликвидность, платежеспособность и финансовую устойчивость хозяйствующего субъекта;

- инвестиционную привлекательность предприятия и т. д.

Финансовое состояние предприятия следует рассматривать в качестве составной части экономического потенциала организации, отражающей финансовые результаты ее деятельности. Не стоит при этом и забывать и о том, что финансовое положение в значительной степени обусловливается достигнутыми за отчетный период финансовыми результатами в параллели с ликвидностью, платёжеспособностью и финансовой устойчивостью.