Ипгу что это такое в платежном поручении; Агрегатор знаний

Что такое UID. И с чем его едят.

UID-тип это объект типа TUidType , которой можно создать из комбинаций всехили некоторых из трех возможных UID-ов. Если переменная имеет прелставляет собой UID, то можно выяснитьи значения составляющих её компонентов UID1, UID2 и UID3.

Объект в Symbian OS и, особенно, многие файлы в Symbian OS могут иметь все, несколько,или вообще не иметь не одного из трех возможных UID-ов.

UID можно в любое время посмотреть, зайдя например в программу SmartFileMan, и нажав клавишу «5» на нужном файле.На экране появятся все три UID-a. «>

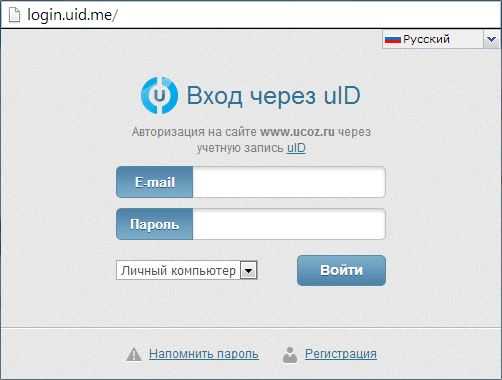

Тем, кто не знаком с западным аналогом нашего сервиса, следует признаться: проект uid.me начинает свою историю как клон-локализация англоязычного сервиса about.me

Дело было так. Компания сайт-билдер uCoz, в которой мы трудимся, за 8 лет существования накопила в недрах своих дата-центров более 35 млн профилей, созданных веб-мастерами, а также многочисленными посетителями созданных веб-мастерами сайтов, форумов и блогов.

Проект about.me был выбран как лучший существующий прототип индивидуальной страницы для каждого пользователя uCoz, отвечающий, на наш взгляд, современному тренду самовыражения обитателей Сети начала XXI века.

1. Ставший правилом хорошего тона URL вида uid.me/имя_фамилия , который вполне можно использовать для печати на визитной карточке, указать в качестве домашней страницы в skype, а также упоминать на любом медиа-носителе.

2. Возможность объединить в единый визуальный образ личное фото, фоновое изображение в высоком разрешении, основную информацию о себе (такую как биография и сфера интересов).

3. Конструктор, с помощью которого можно быстро и увлекательно придать своей личной странице уникальный вид и общую визуальную согласованность.

И здесь справедливо правило — чем большую социальную активность проявляет человек, тем острее встаёт вопрос: “какую из социальных сетей считать “главной”?”.

Что значит uid. Уникальный номер платежа суип сбербанк как проверить

Следуя указаниям Банка России в части, касающейся осуществления перевода денежных средств в 1С, в перечне реквизитов платежных поручений появился УИП.

УИП или УИН — в чем разница

В отношении этих созвучных терминов нередко возникает путаница, поскольку для обоих идентификаторов предназначено поле «Код 22» в платежке. Выясним, есть ли различия в значениях УИП и УИН. На самом деле все очень просто — для идентификации платежей в пользу государственного бюджета служит код УИН. УИП же используется, когда речь идет о переводе средств на счет негосударственных организаций. Разница состоит в том, что УИН формируется государственным органом (например, налоговой службой), а УИП присваивается получателем платежа.

Таким образом, при заполнении квитанции нужно просто вписывать тот код, который указан в документе, предписывающем совершить оплату. Примером такого документа может быть налоговое постановление, на основании которого требуется заплатить налог. В нем будут указаны реквизиты платежа, которые и требуется перенести потом в платежное поручение.

Тем не менее иногда возникают ситуации, когда в документе написан УИН, а в банке при заполнении платежного поручения требуется вписать УИП. В этом случае необходимо написать имеющийся у вас код — УИН. Это не будет ошибкой, и платеж будет проведен банком. Более того, большинство компьютерных программ вовсе отказались от терминов УИН и УИП, заменив их на «идентификатор платежа».

Какие данные содержит Суип в чеке Сбербанка?

Суип в чеке Сбербанка содержит следующие данные:

1. Налоговый номер оператора – указывает на индивидуальный номер кассира или оператора, который совершил операцию.

2. Фискальный номер – уникальный номер фискального накопителя, который использовался для регистрации данной операции.

3. Дата и время проведения операции – точное указание времени и даты, когда была выполнена оплата.

4. Сумма платежа – конкретная сумма платежа, которую клиент заплатил за товар или услугу.

5. Наименование товара или услуги – описание товара или услуги, за которую был произведен платеж.

6. Количество и стоимость товара – данные о количестве товара и его стоимости, если была куплена конкретная товарная позиция.

7. ИНН продавца – индивидуальный номер налогоплательщика (организации или индивидуального предпринимателя), который участвует в операции.

8. Признаки способа расчета – указывают на способ оплаты: наличные деньги, банковская карта или иной способ.

9. Код подтверждения – специальный код, который гарантирует подлинность проведенной операции.

10. Информация о фискальном чеке – данные о самом чеке, такие как его номер, сумма НДС и другие параметры, которые гарантируют его легитимность.

Способы розыска платежей и выпуска чеков

Пользователь сайта Сбербанк Онлайн может найти необходимые платежки в личном кабинете. Однако распечатать чек не всегда получается –все будет зависеть от статуса перевода, типа произведенного платежа и устройства, при помощи которого выполняется вход в личный кабинет.

Выпустить найденный чек можно в том случае, если владельцем пластиковой карты был осуществлен безналичный перевод в адрес юридического лица через Сбербанк Онлайн. Факты оплаты товаров в магазине, перевода между физическими лицами, выдачи денег в банкомате также зафиксированы в истории операций, но они не подтверждаются платежными документами с печатью банка.

Через сайт Сбербанка

Чтобы найти чек при помощи компьютера, пользователю нужно будет зайти на собственную страницу сайта Сбербанк Онлайн, используя логин и пароль. Если параметры входа утеряны либо забыты, следует обратиться к консультанту местного отделения или позвонить на горячую линию Сбербанка.

Для нахождения чека на сайте Сбербанк Онлайн потребуется:

- Войти в личный аккаунт сервиса Сбербанк Онлайн. Для этих целей нужно иметь компьютер или мобильное устройство с выходом в интернет.

- На главной странице приложения в Личном меню нужно открыть раздел «История операций». Среди проведенных платежей и черновиков найти интересующую строку. Можно использовать поисковик портала – в пустую строку ввести тип или название операции, дату или сумму оплаты, наименование или реквизиты получателя средств.

- Если в выбранной строке стоит статус «Исполнено», нужно открыть платежный документ. В других ситуациях принято считать, что перевод не произведен, и платежка в этом случае будет недоступна.

Итак, подтверждение найдено. В электронной форме оно будет выведено в новом открывшемся окне. Если перевести взгляд чуть ниже информации об оплате, то можно увидеть ссылку «Печать чека». Это значит, что квитанцию можно тут же перенести на бумажный носитель посредством принтера. Устройство должно быть подсоединено к печатному оборудованию, в противном случае распечатать чек не получится.

Чек не обязательно нужно распечатывать. Часть клиентов, чтобы предоставить подтверждение оплаты, открывают электронный чек, и фотографируют его на мобильное устройство. Некоторым получателям достаточно и такого доказательства о том, что средства были отправлены.

Если платежный документ необходимо распечатать сразу после произведенной оплаты, то под бланком с пометкой «Исполнено» следует нажать ссылку на принтер. Квитанцию можно не переносить на бумагу, а просто сохранить в формате PDF, FAX или MicrosoftXPSDocument. Для создания копии файла надо отметить пункт «Сохранить». Если сразу чек о проведенном переводе не понадобился, он будет автоматически сохранен в разделе «История операций».

При помощи мобильного приложения

Если под рукой не имеется компьютера или ноутбука, можно выполнить вышеперечисленные действия через смартфон или планшет. Правда, распечатать чек на бумажном носителе не удастся. Но если для подтверждения платежа будет достаточным предоставить скан документа, то можно отснять его и сохранить в Галерее устройства. Далее снимок с подтверждением оплаты можно выслать на электронный адрес получателя услуг или передать посредством других интернет-сервисов.

Большинство современных мобильных устройств поддерживают приложение Сбербанк Онлайн. В этом случае у клиента банка есть возможность зайти в Личный кабинет, введя 5-значный код или отсканировав свой палец. Снизу главной страницы нужно выбрать раздел «История». В архиве переводы разделены по датам.

Выбрав перевод, который уже был проведен ранее, нужно кликнуть на него. Откроется полная информация о проводке, в нижней части квитанции потребуется отметить пункт «Сохранить чек». Квитанция может быть:

- отправлена в приложение (Viber, VK, MiDrop);

- передана по SMS, Bluetooth или на почту;

- сохранена в Галерее гаджета или на Диске.

Из приложения Сбербанк Онлайн можно сохранить или отправить любое платежное подтверждение. Был ли расчет оплатой товаров, услуг, штрафов, налогов, коммунальных услуг или простым переводом физическому лицу – вся документация подлежит отправке через интернет-сервисы. Единственный минус при поиске чека через мобильное приложение – невозможность распечатки квитанции.

Чеки, которые можно распечатать через систему Сбербанк Онлайн, не будут иметь заверенного статуса. Если необходимо получить квитанцию с настоящей печатью организации, то клиенту нужно лично обратиться в отделение банка.

Правила уплаты суипа

Суип — это социальное обязательное страхование несчастных случаев на производстве, которое уплачивается работодателями за своих сотрудников. Платежи исчисляются в процентах от заработной платы работников и направляются на компенсацию возможных последствий несчастных случаев на производстве.

Правила уплаты суипа включают следующие моменты:

- Работодатель обязан уплачивать суип. Каждый работодатель обязан уплачивать социальное обязательное страхование несчастного случая на производстве для своих сотрудников в установленные сроки и согласно установленным тарифам.

- Тарифы устанавливаются государством. Величина процента, который должен уплачивать работодатель, определяется государством и может различаться в зависимости от отрасли деятельности и вида производства.

- Суип уплачивается в Пенсионный фонд. Работодатель обязан перечислять суип в Пенсионный фонд Российской Федерации до установленного срока. Пенсионный фонд осуществляет расчеты и контролирует правильность уплаты страховых взносов.

- Суип уплачивается регулярно. Платежи по суипу должны быть уплачиваются работодателем ежемесячно до определенной даты, указанной в законодательстве. За просрочку платежа могут предусматриваться санкции в виде штрафных санкций.

Данные правила уплаты суипа являются обязательными и должны быть соблюдены работодателями в соответствии с законодательством. Нарушение этих правил может привести к административным, а в некоторых случаях и уголовным санкциям со стороны государственных органов контроля.

Как получить Суип в чеке Сбербанка?

Для того чтобы получить Суип в чеке Сбербанка, необходимо выполнить следующие действия:

- Посетить одно из отделений Сбербанка.

- При обращении к кассиру предъявить необходимые документы, такие как паспорт и номер телефона.

- Сказать кассиру, что вы желаете получить Суип в чеке.

- С кассира вам будут взять деньги и выдадут квитанцию об оплате.

- На квитанции будет указан Суип — это специальный код, который можно будет использовать для получения дополнительных вознаграждений и бонусов.

Полученный Суип в чеке можно использовать, например, для получения скидок в магазинах-партнерах Сбербанка или для участия в акциях и специальных предложениях.

Значение поля 108 при налоговых платежах

- ТР. Означает выставленное требование налоговых органов. При обнаружении недоимки инспекция вправе прислать налогоплательщику документ с указанием вида налога или страхового взноса и суммы на перечисление. Срок погашения задолженности указывается в требовании.

- РС. Погашение задолженности в рассрочку. В соответствии с п. 3 ст. 61 НК РФ налогоплательщики, не имеющие возможность погасить задолженность перед бюджетом вовремя, могут получить рассрочку. Налоговый орган может выдать разрешение, позволяющее вносить требуемый платеж равномерно в течение года. Но для этого необходимо привести веские основания (ущерб, полученный в результате стихийного бедствия, сезонный характер работ) с подтверждающими документами. Кроме того, придется оплатить проценты на сумму задолженности, не погашенной в установленный срок (п. 2 ст. 61 НК РФ).

О нюансах получения рассрочки читайте здесь.

- ИН. Номер решения о предоставлении инвестиционного налогового кредита — еще одного способа изменения установленного срока уплаты по налогам. Помимо отсрочки исполнения платежа, он несет в себе некоторые признаки бюджетного кредитования с последующей уплатой начисленных процентов и основной суммы долга. Период пользования средствами может достигать 10 лет. Часто применяется при начислении налога на прибыль.

- ТЛ. Проставляется номер определения арбитражного суда, удовлетворяющего заявление о погашении требований к должнику.

Проведение дистанционных платежей/переводов

Где используется код авторизации в Сбербанке

С точки зрения пользователя, они абсолютно одинаковые. Вид комбинации понятен только автоматизированным банковским системам.

Коды авторизации Сбербанка расшифровываются.

Процесс обработки безналичных операций проходит поэтапно. После предоставления продавцу данных карты, которые считываются через терминалы и передаются банку-эмитенту. На экране появляется надпись «авторизация» — разрешение на проверку (подтверждение) информации.

Для защиты средств клиентов Сбербанк разработал дополнительную систему подтверждения операций: в торговых центрах клиенты должны подтверждать платежи свыше 1 000 рублей, вводя уникальный PIN-код; при онлайн-заказах операция подтверждается вводом одноразового кода, отправляемого на мобильный телефон клиента.

онлайн: данная операция связывает между собой 3 стороны: банк-эмитент (выпустивший карту владельца, в данном случае ПАО Сбербанк), банк-эквайер (финансовое учреждение, с которой фирма — продавец заключила договор на установку платежного терминала для принятия оплаты клиентов), процессинговый центр, проверяющий информацию и запрашивающий подтверждение операции.

Сбербанк предлагает все виды транзакций: оплата товаров и услуг через интернет, снятие наличности в торговых точках или онлайн.

Как связан номер платежки с книгой продаж и книгой покупок

И в книге покупок, и в книге продаж присутствуют графы для отражения номера и даты платежного документа.

ВАЖНО! Формы книг покупок и книг продаж содержатся в постановлении Правительства «О формах и правилах оформления документов, связанных с НДС» от 26.12.2011 № 1137. В книге покупок графа 7 предназначена для отражения информации о номере и дате документа, подтверждающего уплату налога (приложение 4 к постановлению № 1137). В книге покупок графа 7 предназначена для отражения информации о номере и дате документа, подтверждающего уплату налога (приложение 4 к постановлению № 1137)

В книге покупок графа 7 предназначена для отражения информации о номере и дате документа, подтверждающего уплату налога (приложение 4 к постановлению № 1137).

В книге продаж тоже имеется аналогичная графа 11 «Номер и дата документа, подтверждающего оплату» (приложение 5 к постановлению № 1137).

О том, когда необходимо оформлять записи в книгах покупок и продаж и как это сделать правильно, читайте в материале «Книга покупок и книга продаж: ведение и оформление для расчетов по НДС».

Например, в соответствии с п. 17 раздела II приложения 4 к постановлению № 1137 в книге покупок должны найти отражение платежные документы, свидетельствующие об уплате НДС на таможне (при ввозе товаров в нашу страну). А на основании абз. 2 п. 23 раздела II приложения 4 к постановлению № 1137 в книге покупок необходимо отразить реквизиты платежных поручений на перечисление НДС в бюджет, оформленные налоговыми агентами при покупке имущества должников-банкротов.

О том, когда указание реквизитов платежных документов в книгах покупок/продаж приобретает значимость, читайте в статье «Минфин разъяснил, когда в книге покупок и книге продаж указывать реквизиты документов на оплату».

Зачем нужно знать о суип в чеке Сбербанка?

Суип (Система учета и идентификации платежей) в чеке Сбербанка является важной информацией, которую нужно знать в целях прозрачности и контроля над финансовыми операциями. Эта информация позволяет более детально разобраться в каждом платеже и лучше управлять своими финансами

Вот несколько причин, почему знание о суип в чеке Сбербанка является полезным:

- Проверка корректности платежей: Суип содержит данные о всех платежах, выполненных по вашему счету. Зная эту информацию, вы можете проверять, соответствуют ли суммы платежей их фактическим условиям.

- Учет расходов и доходов: Суип помогает вести детальную финансовую отчетность. Вы можете легко отслеживать, куда уходят ваши деньги и какой процент расходов приходится на определенную категорию.

- Бюджетирование и планирование: Зная о суммах платежей, вы можете более точно планировать свой бюджет на будущее. Суип поможет определить, на что вы тратите больше всего денег и где можно сэкономить.

- Поиск ошибок или мошенничества: Суип является непременным инструментом для обнаружения возможных ошибок или мошеннических операций. Если вы заметите непонятную транзакцию, вы сможете обратиться в банк и разобраться в этом вопросе.

Знание о суип в чеке Сбербанка позволяет получить больше контроля над своими финансами и лучше управлять своими финансовыми платежами. Будьте внимательны и регулярно проверяйте свои чеки для достижения финансовой стабильности.

Преимущества использования Суипа в платежном чеке Сбербанка

-

Улучшенная наглядность – благодаря использованию Суипа в платежном чеке Сбербанка, информация о финансовых операциях становится более понятной и наглядной. Благодаря этому, процесс анализа и контроля расходов и доходов становится гораздо эффективнее.

-

Рационализация бухгалтерского учета – использование Суипа позволяет автоматизировать многие процессы бухгалтерии, что сокращает время на ручное ведение документации и упрощает работу с данными. Теперь можно быстро и легко получить информацию о финансовых операциях, без необходимости просмотра большого количества бумажных чеков.

-

Сокращение рисков – благодаря тому, что информация о всех финансовых операциях фиксируется в Суипе, возможность ошибок и мошенничества сокращается. Вся информация хранится в защищенном формате, что позволяет избежать несанкционированного доступа к данным.

-

Расширенная функциональность – с помощью Суипа можно получить дополнительную информацию о проведенной операции, такую как: номер заказа, фамилия и имя получателя, комментарии и др. Это позволяет контролировать качество предоставляемых услуг и делает работу с финансовыми данными более гибкой и удобной.

В конечном итоге, использование Суипа в платежном чеке Сбербанка позволяет значительно упростить учет и анализ финансовых операций, снизить риски и повысить эффективность работы. Это инновационное решение, которое помогает предпринимателям и компаниям быть в курсе своих финансовых потоков и принимать правильные управленческие решения.

Что такое УИП в платежке

В случае, если какие-либо поля бланков будут заполнены неправильно, риск того, что в проведении операции попросту откажут, возрастает многократно. Но порой заполнить правильно документы достаточно сложно. Ведь каждый год правила заполнения меняются. В правила вносятся различные правки, о которых простые граждане даже не догадываются. И в результате совершают ошибки. Именно эти ошибки и могут стать причиной отказа в проведении финансовых операций. В особенности, если речь идет о неправильном заполнении УИП в квитанции.

УИП требуется для быстрого совершения платежа

Эта аббревиатура является сокращенным названием уникального идентификатора платежа. Данный идентификатор широко используют, поскольку он позволяет зачислить на счет поступившие средства максимально быстро. Но главная его особенность заключается в том, что с помощью этого кода можно минимизировать риск того, что зачисление произойдет с ошибками. Код, который на первый взгляд представляет собой лишь набор хаотичных цифр, на самом деле несет в себе важную информацию.

Цифровой код отображает множество полезных данных. Например, кто именно являлся администратором платежа. Более того, можно с его помощью узнать, какого именно типа был платеж, а также какой документ обязал произвести данный платеж. Исходя из этого, большинство сделает вывод, что такой код присваивается абсолютно всем платежам. Однако, в действительности это не совсем так. Некоторые платежи могут быть совершены и без указания УИП. Например, код УИП в Сбербанк онлайн требуется лишь в определенных случаях.

Когда необходим УИП

Использование кода четко регламентируется. Существует свод документов, в которых прописаны те ситуации, когда необходимо указывать УИП. Вопреки мнению, что это идентификатор всегда должен указываться, код может быть присвоен платежу только в двух случаях.

Первый случай, когда УИП присваивается платежу тем, кто фактически и является получателем денежных средств. В таком случае, данная информация в обязательном порядке должна сообщаться лицу, являющемуся плательщиком. Ведь это прописано в договоре, который заключили стороны.

Второй случай – это оплата требования об уплате, которое было предъявлено плательщику. Обычно это взносы в различные фонды (внебюджетные) или оплата налогов. В таком случае в требовании обязательно указывают необходимость отобразить УИП. И поэтому банк, подчиняясь требованию, присваивает код данному платежу.

Платежное поручение

Но почему в некоторых платежках о совершенных переводах денежных средств тоже иногда можно заметить этот код? Его действительно могут поставить. Но только в том случае, если идентификатор известен лицу, выступающему в роли плательщика. В противном случае в поле под номером 22 просто ставят цифру «0»

Обратите внимание, что в случае отсутствия информации, необходимо в обязательном порядке в этой графе ставит цифру 0

Как узнать код

Выше в статье мы уже рассмотрели, что такое УИП в платежке. И теперь поговорим о том, как узнать этот код. Уже при первом заполнении документации понадобится УИП. Именно поэтому рекомендуется заблаговременно позаботиться о его получении. Выдачей таких кодов занимаются сразу несколько инстанций. Это может быть ФСС, ФНИ, Таможенный фонд или даже Пенсионный фонд. Куда же обратиться, чтобы узнать, какой именно код был присвоен?

Выбирать учреждение, необходимо исходя из того, какое именно назначение имеет платеж. Однако, если вы не успели вовремя обратиться в одну из выше упомянутых организаций, можете воспользоваться специальным справочником. Его можно скачать на просторах интернета. В нем содержится полный перечень всех кодов. Но необходимо учитывать тот факт, что информация в таких справочниках очень долго обновляется. Следовательно, высок риск получения неправдивой информации.

Как правильно вписать код

Мало просто понимать, что такое УИП, а также какие данные в нем содержатся. В первую очередь, необходимо знать, как именно вписывать идентификатор:

- Код состоит из 20 или 25 цифр. И поэтому, если у вас именно 25 цифр, не нужно беспокоиться и думать, что была допущена ошибка в оформлении идентификатора.

- УИП принято вписывать в 22 строку.

- Пустой строку нельзя оставлять. В нее обязательно необходимо вписать цифру «0».

Необходимо правильно заполнять реквизиты документа

Строка для указания УИН располагается в нижней части документа.

Поэтому вам больше не нужно ломать себе голову над вопросом, где же найти нужный код. Ответ элементарен: вам присылают уведомление о необходимости уплаты, на нем обязательно должно быть указано нужное значение. Берем оттуда и вписываем необходимый код

Обращаем внимание, что значения в каждом случае отличаются

Получив соответствующее извещение, внимательно изучите его. Бывает и такое, что УИН на нем не указывается. Что делать в таком случае? Опять же, выход достаточно прост. Если вдруг на уведомлении ничего не написано, в поле «Код» указывается значение 0. Но если цифры все-таки присутствуют – их необходимо указать. В таком случае организация, в адрес которой направляется платеж, сразу же сможет разобраться, что это за перечисления, кто прислал и почему прислал.

Довольно распространенный вопрос: что же будет, если допустить ошибку в заполнении кода? Помните, по номеру уникального идентификатора начислений производится автоматический учет всех платежей, перечисленных вашей организацией. Все сведения сразу же попадают в Государственную информационную службу о государственных и муниципальных платежах. Если допустить ошибку – идентификации попросту не произойдет. Соответственно, обязательства об уплате никуда не денутся. Последствия в данном случае вполне понятны:

- у организации образуется долг перед бюджетом и государственными фондами;

- в отношении компании будут предприняты штрафные санкции;

- бухгалтеру придется выяснять, куда же были направлены перечисления;

- если деньги найдутся – они будут направлены в бюджет с опозданием.

Обращаем ваше внимание, что для многих перечислений указания уникального идентификатора начислений не требуется. В частности, к их числу можно отнести:

- Налоги.

- Сборы.

- Переводы в ФСС и т. д.

Данные платежи рассчитываются плательщиками самостоятельно, следовательно, указания УИН не требуется. Реквизитов для идентификации таких перечислений вполне достаточно и без уникального идентификатора.

Кроме того, УИН не вписывается в случаях, если компании были начислены штрафные санкции, но расчет производился плательщиком. Таким образом, если вы не получали платежных требований от контролирующих органов, достаточно лишь указать значение 0. Организация, которая будет принимать ваш платеж, не имеет права отказать в его перечислении, если в поле «Код» указывается данная цифра. Перевод будет произведен по ИНН лица, осуществляющего платеж. Однако оставлять поле пустым тоже нельзя. В таком случае финансовая организация имеет право отказать в принятии платежного поручения. Компаниям разрешено указывать ИНН и УИН в одной платежке. Вместе с тем, иногда все-таки хватает и одного лишь ИНН. Если информации об уникальном идентификаторе нет, в поле 22 вы ставите значение 0, но заполняете ИНН.

Уникальный идентификатор начисления в платежном поручении 2018 года представляет собой особый реквизит, используемый в платежных поручениях. Проставлять значение УИН следует только при уплате задолженности по требованию проверяющих органов. Что такое УИН и где его брать, узнайте в материале далее.

Что такое ИПГУ и как расшифровывается?

Как узнать обозначение ИПГУ в платёжном поручении?

В 2019 году Минфин специальным приказом инициировал создание кода ИПГУ, то есть идентификатора получателя государственных услуг.

Дело в том, что согласно этому же приказу плательщику обязательно нужно предъявить УИН или ИНН при оплате любых счетов, выставленных госучреждениями. Но не все физические лица обладают этими документами, поэтому и было введено понятие ИПГУ. Благодаря ему вместо УИН и ИНН можно ввести в соответствующее поле номер любого документа, который удостоверяет личность плательщика. Подойдёт СНИЛС или паспорт, военный билет или права.

Важно! К примеру, оплачивая квитанцию за дошкольное образование через систему Сбербанк Онлайн, может понадобиться код ИПГУ, но в качестве него можно использовать номер СНИЛСА ребёнка. Реформа коснулась только оплаты услуг госучреждений, но во избежание ситуаций с не проведёнными платежами о подобных нововведениях нужно знать всем потенциальным плательщикам

Реформа коснулась только оплаты услуг госучреждений, но во избежание ситуаций с не проведёнными платежами о подобных нововведениях нужно знать всем потенциальным плательщикам.

Рассмотрим образец

Еще 1 января 2014 года Министерство финансов Российской Федерации предупредило предпринимателей, что в ближайшее время будут введены дополнительные реквизиты для перечисления сумм в федеральный бюджет. Новые данные зашифровали под аббревиатурой УИН, что значит «уникальный идентификатор начислений». В документах действующего образца для него выделено поле № 22, обозначающееся как «Код». Он присваивается абсолютно всем государственным платежам.

Рассмотрим их значения более подробно:

- Поля 1-3. В данном случае указывается уникальный код бюджетной организации, которая администрирует те или иные перечисления в бюджет. Либо же это может быть орган государственной власти. Одним словом, здесь следует отметить получателя средств. Например, если вы уплачиваете налоги – нужно указать код 182.

- Поле 4. Сюда вносится специфическое число идентификатор, однако на сегодняшний день оно не применяется. Сюда вписывается «0».

- Блок 5-19. Здесь необходимо указать уникальный номер платежа или индекс документа, включающий в себя 15 цифр. Его формирование осуществляется по старой версии информсвязи в роли индекса документа.

- Поле 20. Контрольный блок, который необходимо рассчитать по особому алгоритму.

Идентификатор платежа может быть идентичен индексу, однако для этого требуется выполнение одного условия: индекс должен включать в себя не более 20 цифр.

Получить сведения об УИН достаточно просто. Бухгалтеру лишь нужно взглянуть на квитанцию органа, куда производится платеж. Там должен быть указан соответствующий индекс.

Соответственно, на основе прежних числовых идентификаторов ФНС, УИН формируется по достаточно простому принципу:

- Код администратора.

- Индекс документа.

- Конечный блок из одного числа.

Также получить информацию об уникальном идентификаторе начислений можно в Интернете. Необходимо зайти на специализированный сайт и провести валидацию кода.

В соответствии с Федеральным законом № 210, подача УИН ФНС в государственную систему осуществляется всеми органами, которые имеют право принимать перечисления. Например, к их числу относятся:

- Почта России.

- Финансовые организации.

- Платежные агенты.

Следует отметить, что уникальный идентификатор начислений для налоговой системы создается быстро и просто, поскольку в ФНС ранее действовали подобные коды.